Рынок спецтехники

Обсуждение перспектив развития производства и рынка специальных, специализированных и дорожно-строительных машин в современных экономических условиях России прошло на четвертой конференции «Спецавтотехника 2015», проведенной ОАО «АСМ-холдинг» и НП «Объединение автопроизводителей России». Объектами нашего анализа служат экскаваторы, бульдозеры, грейдеры, погрузчики, автокраны, а также основные виды коммунальной техники. Итак, динамика производства и продаж строительно-дорожной и спецтехники находится под влиянием тенденций в реальном секторе экономики, а также в зависимости от финансовых возможностей муниципальных органов власти, оплачивающих услуги по содержанию и уборке городского хозяйства.

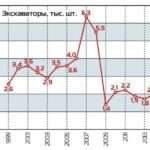

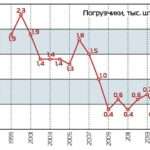

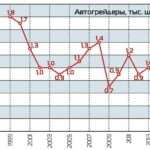

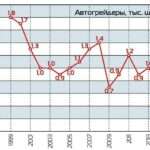

Показатели по всем видам техники в 2009 г., следующем за кризисным 2008 г., являются провальными. Далее объемы производства начали незначительно расти – до кризисного 2014 года. Слабым утешением может служить незначительный рост по экскаваторам в 2014 году – на 200 шт. по сравнению с 2013 годом.

У специалистов нет единого мнения относительно объема производства в перспективе – во многом он будет зависеть от развития экономики, а также от положения дел на рынке этой техники. Структура рынка спецтехники, т. е. соотношение новой (отечественной и импортной), подержанной, безусловно, окажет влияние на объемы производства, но об этом позже.

Интерес представляют данные о структуре подъемно-транспортного оборудования с точки зрения формы собственности. В российской собственности находится 80,3% оборудования, из них почти половина приходится на частную собственность. Не вызывает оптимизма состояние основных фондов, на которых производится подъемно-транспортное оборудование. Самые «молодые» фонды – на предприятиях муниципальной собственности (износ 37,4%). Наиболее изношенные фонды – на предприятиях смешанной собственности (износ 78,1%). Физический износ основных фондов коррелирует с моральным, так что можно предполагать, что предприятия, на которых производится спецтехника, не располагают современным оборудованием.

Политика санкций, которая применяется в последнее время в отношении российских предприятий, а также рост курса валют по отношению к рублю по сравнению с 2013 г. заставляют отслеживать удельный вес импортного сырья и материалов в общем объеме материальных затрат при производстве подъемно-транспортного оборудования и грузовиков. Тенденция последних лет такова: в производстве подъемно-транспортного оборудования доля увеличилась с 16 до 19%, а в производстве грузовых автомобилей она уже приближается к 40%. И эти цифры не могут не настораживать: от их величины напрямую зависит рост цены на готовую продукцию.

Экспорт и импорт российской строительной техники – это тема отдельного исследования, но однозначно можно сказать, что объем экспорта с начала двухтысячных намного отстает, а с 2007 года – во много раз отстает от импорта. В пиковом 2008 году было ввезено техники на 5,5 млрд долл., а экспортировано на 500 млн долл. Даже в провальном 2009 году разрыв был очень большим – в 7 раз. В 2012 году было ввезено техники больше чем на 6 млрд дол., что опять-таки в 10 раз превышает экспорт.

Зависимость российского рынка строительной техники от импорта по позициям «экскаваторы» и «бульдозеры» очень высокая. По первой позиции импорт в 2014 году оценивается в 909 млн долл., а производство – в 293 млн долл., по второй (бульдозеры) – было импортировано машин на 300 млн долл., а произведено всего на 65 млн долл. По автогрейдерам импорт (61 млн долл.) и производство (57 млн долл.) почти совпадают. И наконец, только по автокранам стоимость машин, произведенных в России, в 2014 году составила 342 млн долл., а импорт – 94 млн долл.

Россия, к сожалению, теряет свои ниши на внешнем рынке строительной техники даже на таком проверенном и давнем, как казахстанский. Если объемы поставок из России и Китая в эту страну в 2006 году практически совпадали (100 млн долл. и 150 млн долл.), то затем Китай пошел в отрыв, поставляя техники на 400 млн долл., а наши объемы прежние. И это несмотря на совместные инфраструктурные проекты, союзные договоры и т. д. Да, сегодня из-за курсовых разниц китайская техника чуть отступила. Но как отмечают специалисты, при стабилизации ситуации китайские компании вернутся с еще большими объемами поставок.

«Все познается в сравнении» – истина известная, и она как нельзя лучше подходит сегодня к ситуации на рынке спецтехники. Положение дел на рынке спецтехники выглядит по отдельным позициям лучше, чем на рынке прочей грузовой техники. Если рынок новой техники упал в 2014 году по сравнению с 2013 годом на 22,9%, то новой спецтехники – на 21%. Рынок подержанной спецтехники за этот же период увеличился на 5,1%, а прочей – на 2,1%. I квартал 2015 года также оказался для спецтехники более удачным: его объемы снизились на 6,3%, а по прочей – на 9,7%. Что касается номенклатуры рынка строительной техники, то его прочно оккупировали самосвалы, причем как новые, так и подержанные – на их долю в 2013-2014 гг. приходится 90-95%. Такая же тенденция сохраняется и в 2015 году.

На долю остального подвижного состава (автобетоносмесители, автобетононасосы, цементирующие агрегаты), учитывая их ограниченный характер использования, приходится не более 10%.

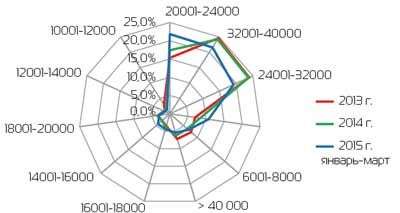

Что касается рынка коммунальной техники, то он представлен в основном дорожными комбинированными машинами (30-40%), а также мусоровозами (30-39%). Что касается характеристики спецтехники с точки зрения полной массы, то она локализуется в основном в диапазоне от 20 до 24 тонн, 24-32 тонн и 32-40 тонн (диаграмма 7). Смещение в сторону более тяжелых машин – примета рынка новой спецтехники.

Рынок новой спецтехники по брендам в отечественном сегменте не претерпел значительных изменений: в тройке лидеров КАМАЗ, ГАЗ, МАЗ (см. таблицу). При этом доля японской техники увеличилась на 1,3%, а европейской – снизилась на 1,8%.

Подводя итог, можно сказать, что планируемые инфраструктурные проекты, строительство дорог в перспективе будут драйверами роста парка спецтехники. А уже каким он будет – импортным или отечественным – зависит от нас.

Высокая локализация Wagnermaier без компромиссов в надежности – все ради оптимальной себестоимости перевозок.

Правительство утвердило отмену скидок при расчете платы в системе «Платон». Как это скажется на автоперевозках? Мнение эксперта

Где и сколько стоит топливо: 8 декабря